Cálculo de Salário Líquido

Calcule o imposto de renda, a contribuição INSS e o benefício FGTS com base no seu salário bruto. Para realizar o cálculo de salário líquido preencha os dados abaixo e clique em “Calcular”.

No mundo do trabalho, entender como o salário líquido é calculado é fundamental tanto para empregadores quanto para empregados. Vamos mergulhar nos detalhes para entender melhor esse processo.

O Que Compõe o Salário Bruto?

O salário bruto é o ponto de partida para o cálculo do salário líquido. Ele inclui:

1 – Salário fixo estipulado no contrato.

2 – Gratificações legais e de função, como adicionais de periculosidade e insalubridade.

3 – Horas extras e comissões pagas.

4 – Auxílio-alimentação, se pago em dinheiro.

Descontos Comuns no Holerite

Os descontos no holerite são cruciais para entender o salário líquido. Compreenda os impostos e contribuições mais frequentes, como o INSS e o IRRF.

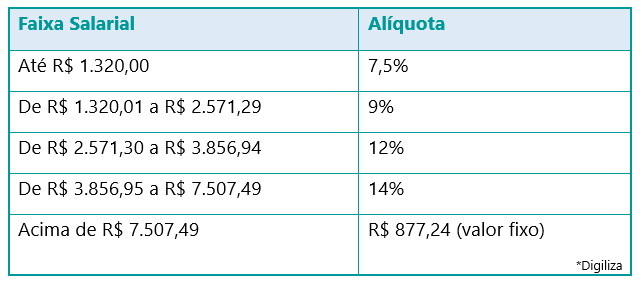

O INSS, que representa a Contribuição para a Previdência Social, tem alíquotas que oscilam entre 7,5% e 14%, variando conforme a faixa de renda do contribuinte, e existe um limite máximo para essa contribuição.

A tabela vigente de INSS, aplicável a partir de 1º de maio de 2023, é organizada da seguinte maneira:

Essa tabela apresenta as faixas salariais e as respectivas alíquotas de contribuição para o INSS. Temos um artigo especial sobre o desconto do INSS onde são abordados os benéficos do seguro social e mais metodologias de cálculo específicas.

O IRRF (Imposto de Renda Retido na Fonte), é um tributo federal que incide sobre a renda dos trabalhadores. Este imposto é calculado com base na renda do indivíduo, aplicando-se alíquotas que variam de 7,5% a 27,5%, dependendo da faixa de renda em que o contribuinte se enquadra.

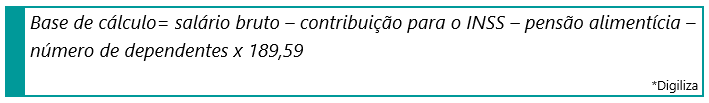

A base de cálculo para o IRRF, vigente a partir de 1º de maio de 2023, é determinada da seguinte forma: ela começa com o salário bruto do trabalhador. A partir desse valor, são feitas deduções específicas para chegar ao valor sobre o qual o imposto será efetivamente calculado. Essas deduções incluem a contribuição para o INSS, pensão alimentícia (se aplicável), e um valor fixo por dependente.

Essencialmente, o cálculo do IRRF busca estabelecer um valor justo de tributação, considerando não apenas o salário bruto, mas também as obrigações legais e familiares do contribuinte. As alíquotas progressivas garantem que aqueles com maiores rendas contribuam proporcionalmente mais, enquanto as faixas de isenção e as deduções permitem um alívio fiscal para aqueles com menores rendas ou maiores encargos familiares.

Este sistema de cálculo do IRRF visa promover uma distribuição de carga tributária mais equitativa, alinhando-se aos princípios de capacidade contributiva e equidade fiscal.

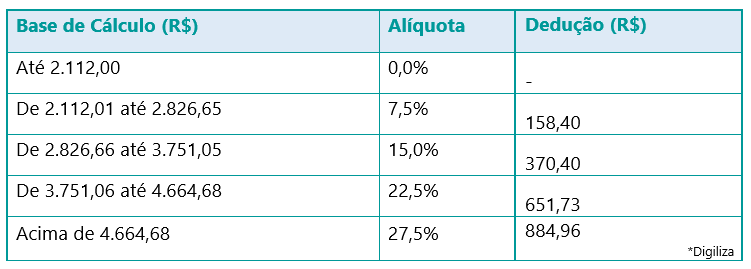

A base para o cálculo do Imposto de Renda vigente (A partir de 01/05/2023) é a seguinte:

A partir da base de cálculo do Imposto de Renda, o valor do imposto a ser pago depende da faixa de renda na qual o contribuinte se enquadra. As alíquotas variam de 7,5% a 27,5%, e existe uma faixa de renda que é isenta de Imposto de Renda.

A tabela de alíquotas vigente desde 1º de maio de 2023 é a seguinte:

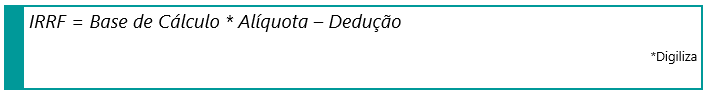

A tabela apresenta as faixas de base de cálculo, as alíquotas de imposto correspondentes e os valores de dedução para cada faixa. É importante notar que a alíquota do Imposto de Renda Retido na Fonte (IRRF) é progressiva. Isso significa que a taxa aplicada aumenta à medida que a base de cálculo aumenta. Para calcular o IRRF, utiliza-se a seguinte fórmula:

Essa fórmula permite calcular o valor do IRRF a ser descontado, considerando a base de cálculo do contribuinte, a alíquota aplicável à sua faixa de renda e a dedução específica para essa faixa.

Através da Medida Provisória nº 1.173/2023, o governo implementou um método alternativo para o cálculo do Imposto de Renda Retido na Fonte (IRRF), denominado cálculo simplificado. Neste novo método, o salário bruto do trabalhador é utilizado como base para o cálculo do IRRF. Se o salário bruto não exceder 25% acima do limite de isenção, o trabalhador fica isento do pagamento do IRRF.

Isso implica que, na situação atual, indivíduos com salário até R$ 2.640,00, o que corresponde a dois salários mínimos, estão dispensados do pagamento do IRRF. Para salários que ultrapassem esse valor, o imposto será calculado conforme as faixas estabelecidas na tabela de IRRF.

O objetivo dessa alteração legislativa é tornar mais simples o processo de cálculo do IRRF para certos níveis de renda, melhorando a compreensão e facilitando a execução do imposto, tanto para os empregadores quanto para os empregados.

O cálculo do salário líquido é uma etapa crucial para entender a remuneração real de um empregado. Com as ferramentas certas e um entendimento claro dos componentes envolvidos, tanto empregadores quanto empregados podem navegar com mais segurança no mundo das finanças trabalhistas.

Para obter informações mais detalhadas e específicas sobre a Medida Provisória e suas consequências, é aconselhável a consulta a um especialista na área ou a fontes oficiais de informação tribut

Nossa calculadora de salário líquido é uma ferramenta projetada para ajudar você a entender melhor o seu salário após os descontos legais. Ela leva em consideração diversos fatores, como o salário bruto, contribuições para o INSS, o IRRF, e outros possíveis descontos, como pensão alimentícia ou contribuições para planos de saúde.

Ao utilizar a calculadora, você insere o seu salário bruto e outros detalhes relevantes. A calculadora então aplica as alíquotas e deduções apropriadas, conforme as regras vigentes, para fornecer uma estimativa do seu salário líquido – o valor que você efetivamente recebe após todos os descontos.

É importante lembrar que esta calculadora serve como uma ferramenta de simulação e pode não refletir todas as particularidades do seu caso específico. Para uma análise mais precisa e personalizada, é sempre recomendável consultar um profissional da área contábil ou trabalhista.

Atenção: é importante notar que esta calculadora pode apresentar dados imprecisos. Embora seja uma ferramenta útil para simulações de cálculos trabalhistas, seu propósito não é substituir a análise detalhada realizada por um profissional qualificado. A calculadora da Digiliza não se propõe a ser um instrumento para cálculos de caráter legalmente válido.